新制勞退基金於2017年的投資獲利達7.93%,與目前1月國際間所公佈的其他國家退休基金相較,表現算是不錯。可惜的是,這樣優秀的表現,居然是成立13年以來的第二高,監督退休金績效聯盟(以下簡稱「本聯盟」)認為,這也意味著新制勞退基金,長期投資績效不彰。

由於新制勞退屬於個人帳戶制,投資績效的好壞攸關計劃成員(勞工)的退休金多寡,故本聯盟提供同樣實施個人帳戶制的澳洲與新制勞退做個比較,以證明新制勞退在管理上仍有非常大的改進空間。

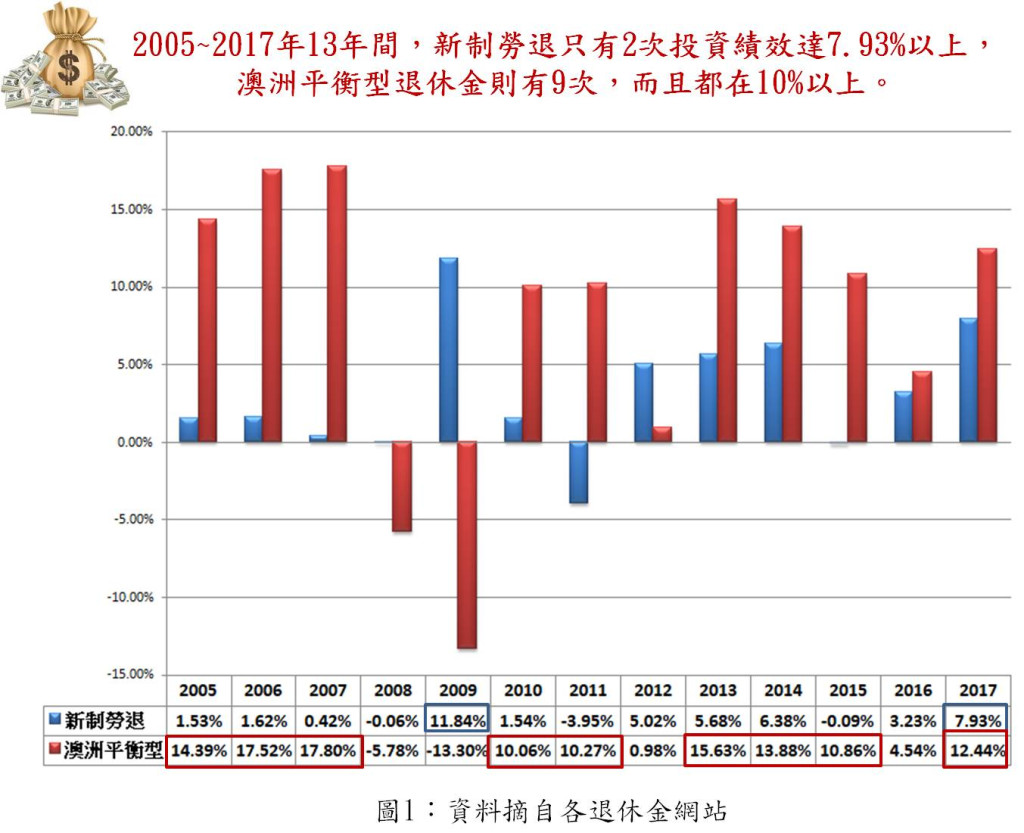

首先,讓我們看看風險程度,略高於新制勞退的澳洲平衡型退休基金(股債比約6:4)與新制勞退(股債比約5:5)的績效比較(圖1)。圖1清楚呈現,風險程度略高的澳洲平衡型退休基金,在2005年-2017年13年間,有9年投資績效皆高於10%以上,而新制勞退只有1次。

也許有人會說,高風險,高獲利,澳洲平衡型基金的資產配置風險較新制勞退高,自然獲利較高。但是,為何2011年和2015年新制勞退的投資績效是負的,而澳洲平衡型基金獲利卻都在10%以上?

現在讓我們來看看資產配置較保守的澳洲穩定型基金(股債比約3:7)與新制勞退比一比(圖2)

(圖/作者提供)

圖2可以看到,投資組合較保守的澳洲穩定型基金,在2005-2017這13年間,共有9年投資績效在7%以上,僅1年虧損,而新制勞退則僅有2年投資績效在7%以上,3年出現虧損。

從過去13年的表現可以看到,新制勞退的投資表現是穩定的差,好的表現往往是曇花一現。

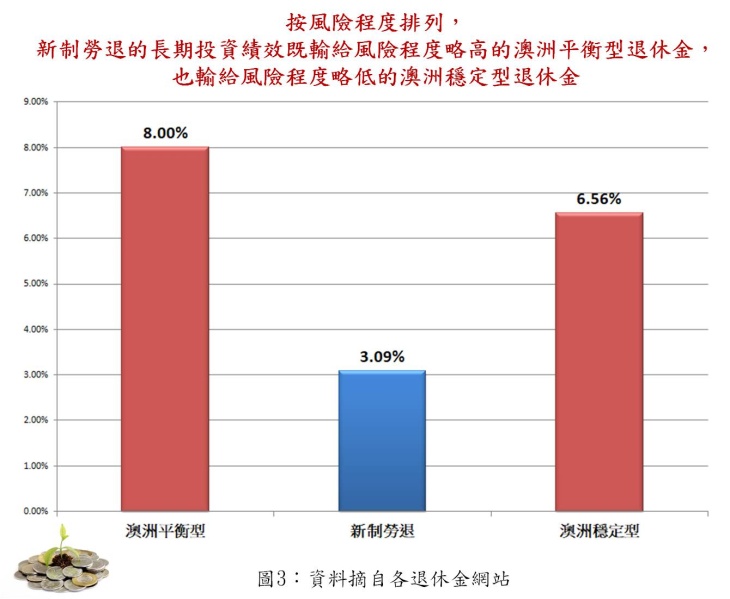

若長期來看,新制勞退13年的收益率,與澳洲平衡型及穩定型基金相差多少呢?(圖3)

(圖/作者提供)

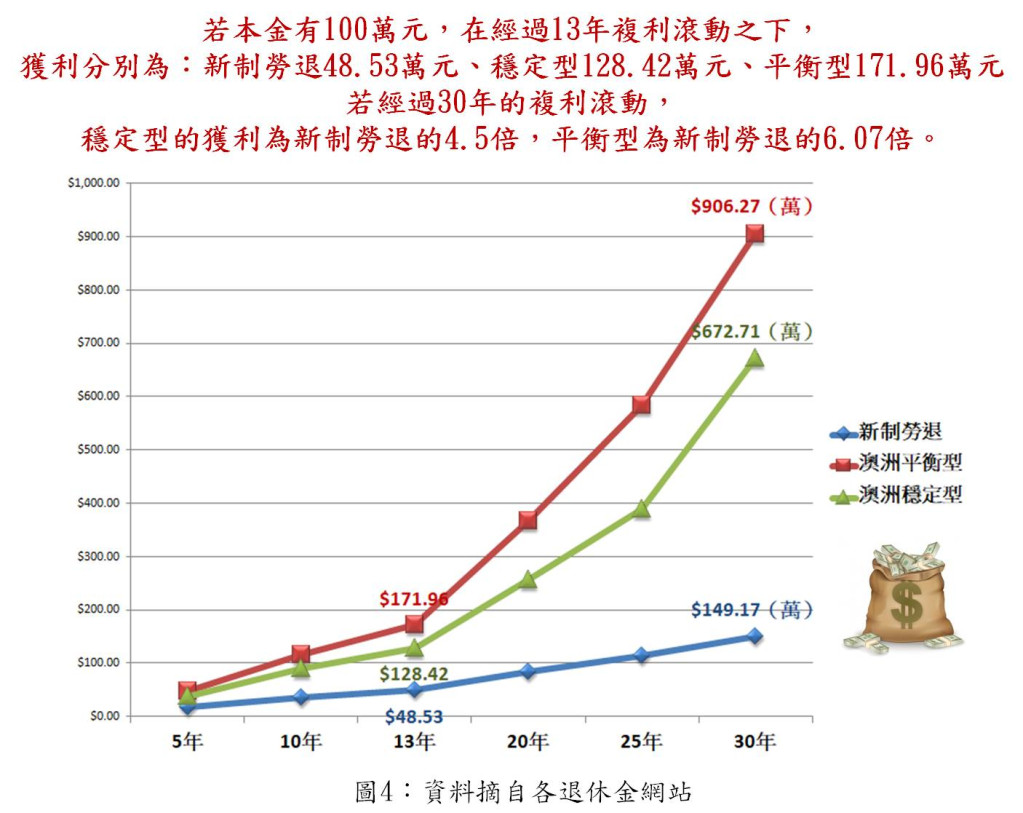

這樣的差距到底相差多少退休金呢?讓我們用100萬為本金,用此三支基金的投資收益率,連續投資30年做比較(圖4)

(圖/作者提供)

圖4呈現,若是像新制勞退一樣,好的投資績效只是曇花一現,100萬的本金在複利滾動30年後,獲利只有149.17萬,將本金翻了約1.5倍,澳洲平衡型退休金卻可以獲利906.27萬,將本金翻了超過9倍。由此可知,長期投資績效的良莠,對於人民退休金的多寡影響甚鉅。

也許有人會說,投資有賺有賠,怎麼可能長期投資績效都達到那麼好的績效?

事實上,澳洲平衡型退休基金自1987-2017年,31年的年化收益率為9.42%,穩定型退休基金自2003-2017年的年化收益率為6.57%,表現算是相當穩定。能有如此穩定的表現,完全歸功於澳洲政府照顧人民的責任心,及具遠見的改革與作為。

澳洲政府知道,若人民的退休金不足,最後必然會造成社會問題,要負責的依舊是政府。澳洲政府更深知,若政府繼續管理退休基金,基金是難以獲得良好的投資績效,所以,澳洲政府在退休金改革為儲金制之後,就退出基金管理,只負責監督。

為了讓澳洲人民,擁有足夠的退休金,澳洲政府還透過各種管道,宣導人民該如何選擇超級年金,尤其是叮嚀人民,年輕時千萬不要選穩定或保守型基金,因為追求穩定和保守的結果,就是老年退休金,可能不足。澳洲政府甚至還將平衡型基金設為默認選項,也就是說,若人民自己不選,就自動將其退休金放到平衡型基金中。這一點,我國的私校退撫也有類似的作為。

反觀我國政府,幾乎沒看到其檢討新制勞退長期投資績效偏低,以及如何達到退休金充足性的問題。更可惡的是,在長期投資報酬率如此低的狀況下,還鼓吹勞工自提更多錢到退休帳戶裡,這不就等同於要坑殺勞工嗎?

本聯盟認為,就算新制勞退於2017年有不錯的投資表現,政府還是必須跟隨國際退休基金優等生的腳步,退出基金管理,讓新制勞退轉型為財團法人,勞工擁有基金投資的主導權,人民的退休金才會有保障。

專文屬作者個人意見,文責歸屬作者,本報提供意見交流平台,不代表本報立場。