選擇權近幾年大受市場歡迎,許多投資人對選擇權三個字朗朗上口,實際上卻因一知半解而大栽跟斗,到底什麼是選擇權呢?

選擇權是衍生性金融商品的一種,它有兩種角色:買方與賣方。二種選擇:買權與賣權。排列組合成四種基本架構,選擇權本身可以組合多種成交策略,也可和期貨或和股票形成更複雜的交易策略。衍生性金融商品千變萬化很有趣,最近20年來大受市場歡迎。但要注意資金控管和風險。它可使用高槓桿,可以投資也可以避險。

選擇權的定義

選擇權(option)是一種「選擇的權利」,指當契約的買方付出權利金(premium)後,在特定時間內有權利向契約的賣方依契約載明的履約價格(exercise price or strike price)買入或賣出一定數量的標的物(underlying assets)。若此權利為買進標的物,則稱為「買入選擇權」(call option),簡稱「買權」(call)。若此權利為賣出標的物,則稱為「賣出選擇權」(put option),簡稱「賣權」(put)。

選擇權的類型

歐式與美式。美式選擇權考慮股利發放,而歐式選擇權通常不調整股利發放。美式選擇權可以提前履約(想像成大辣辣的美國人,隨時會變卦更改契約),而歐式選擇權不能提前履約(想像成嚴謹的德國人,一切照契約規定)。美式選擇權比歐式選擇權有彈性,可於任何契約期間內具履約價值的時間點,選擇執行契約或平倉來獲取利潤,因此價值較高。

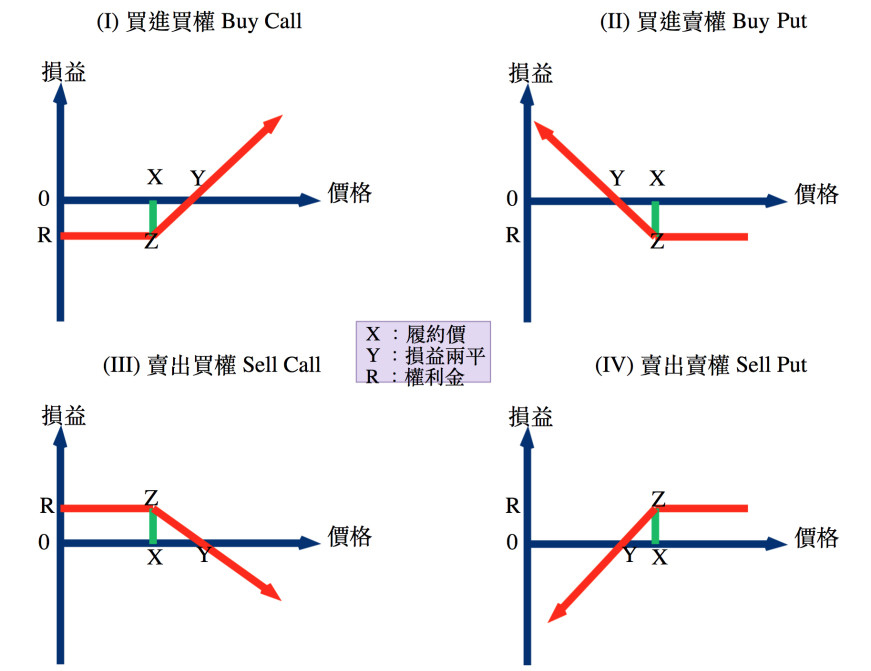

四種基本型態

製圖/吳家揚

簡單的比喻和說明

如果你想買芭樂(買方),就必須付錢(權利金);也必須有人賣出芭樂(賣方),收到錢(權利金);才會成交。直接將「芭樂」當成「買權」,就可以擴充應用。你是買進買權(I),賣方是賣出買權(III)。買權包含買方約定何時買、何種價格買,和可選擇最後要不要買。

如果你想買香蕉(買方),就必須付錢(權利金);也必須有人賣出香蕉(賣方),收到錢(權利金);才會成交。直接將「香蕉」當成「賣權」,就可以擴充應用。你是買進賣權(II),賣方是賣出賣權(IV)。賣權包含買方約定何時賣、何種價格賣,和可選擇最後要不要賣。

以芭樂和香蕉為例,簡單說明買賣雙方的權利義務。買方有權利,賣方有義務。買方要支付「權利金」,賣方要付「保證金」,確保交易可以公平公開的在交易所被執行。

買進可用數學符號(+)表示,賣出可用數學符號(-)表示;買權可用數學符號(+)表示,賣權可用數學符號(-)表示。正正得正、正負得負、負正得負、負負得正,四種基本架構。角YXZ為90度,角XZY為45度,角XYZ為45度,三角形XYZ為等腰三角形。X+R=Y(買權I或III)或X-R=Y(賣權II或IV)。小學生就會的簡單數學符號和觀念,就可以掌握多空操作策略和成本。

簡單的交易策略和獲利方式

看多(+)的單式策略:買進(+)買權(+)和賣出(-)賣權(-)。

買進買權(I):付權利金。做多,看大漲。價格越漲賺越多,下跌只會損失權利金,最大獲利為無限大。

賣出賣權(IV):收權利金,付保證金。做多,看不跌。價格越跌賠越多,上漲只會賺取權利金,最大損失為無限大。

看空(-)的單式策略:買進(+)賣權(-)和賣出(-)買權(+)。

買進賣權(II):付權利金。做空,看大跌。價格越跌賺越多,上漲只會損失權利金,最大獲利為無限大。

賣出買權(III):收權利金,付保證金。做空,看不漲。價格越漲賠越多,下跌只會賺取權利金,最大損失為無限大。

選擇權要考慮機率

選擇權買方真的是「損失有限,獲利無限」嗎?選擇權賣方真的是「獲利有限,損失無限」嗎?從圖形看來,的確是,箭頭部分無限延伸。

但如果考慮到機率問題,則變成:買進買權(I)損失有限機率高,獲利無限機率低;買進賣權(II)損失無限機率低,獲利有限機率高;賣出買權(III)損失有限機率高,獲利無限機率低;賣出賣權(IV)損失無限機率低,獲利有限機率高。

Sell Put是巴菲特最愛的策略,他視為「資產管理」而非「交易」。巴菲特錢太多,平常用賣出賣權收取權利金,若標的物價格大跌時,剛好趁機買進。目的是大量收購好標的,雖然資產總值暫時會下跌,但不管一時波動,長期持有等待價值回升,終究是大贏家。

選擇權定價模式的應用

聽說有位經濟學家很有想法但數學不好,但有位數學家想攻讀經濟學博士學位,雙方一拍即合。學生看到老師複雜的數學公式,直接套用工程數學的解法,算出老師定價模型中的一組特定解,造就Black-Scholes期權定價模型(Black-Scholes Option Pricing Model),從理論走上實務。BS定價模型讓衍生性金融商品得以蓬勃發展,讓許多人賺到大錢,也得到1997年諾貝爾獎而傳為佳話。

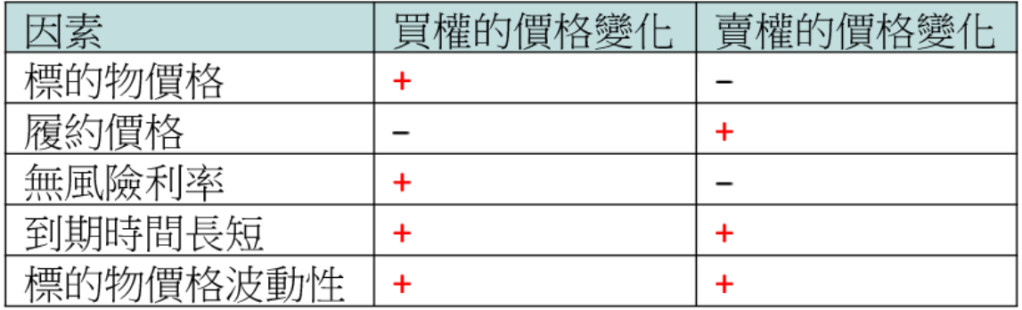

這裡不特別寫出公式,因為太難懂。但可歸納出幾個重點,當作投資參考。以股票選擇權而言,影響因素有:標的物價格、履約價格、無風險利率、到期時間,和標的物價格波動性。一般而言,影響如下:

選擇權要考慮履約時機

當選擇權買方因執行履約權利而獲利時,稱為價內選擇權。當選擇權買方因執行履約權利而虧損時,稱為價外選擇權。當選擇權買方因執行履約權利而不賺不賠時,稱為價平選擇權。價內才能賺錢。

衍生性金融商品到處都有

衍生性金融商品千變萬化,但不離上述四種基本架構的排列組合。先將基礎觀念搞清楚後,才有能力進階去學複雜的交易策略。

以目前搞得風風雨雨的人民幣TRF(目標可贖回遠期契約,target redemption forward)為例,它是一種和匯率連結的衍生性金融商品。基本上是利用1倍「買進買權」+N倍(N>=2)「賣出賣權」組合而成的衍生性金融商品:若客戶看對匯率方向,獲利就是「本金*匯差」;若客戶看錯匯率方向,虧損就是「本金*匯差*槓桿倍數(N)」。

投資一定有風險,要了解風險才能控制損失,嚴格控管資金才是王道。在還沒徹底了解購買的商品本質前,千萬不要和自己的錢過不去。

專欄屬作者個人意見,文責歸屬作者,本報提供意見交流平台,不代表本報立場。