電腦軟體勒索病毒WannaCry全球肆虐,引起人心恐慌。網路鄉民則戲謔台灣最強的勒索病毒,就是國稅局的所得稅報稅軟體,每年5月發作一次,幾乎所有人都難逃一劫。不過,報稅和繳稅是國民應盡的義務,不然馬路學校等公共建設經費怎麼來?身為納稅義務人,我們可以做的是了解所得稅的公式和相關規定,在合法範疇內為自己爭取最有利條件。

個人綜合所得稅公式

綜合所得稅總額 = 十大類所得相加

(綜合所得總額 - 免稅所得 - 分離課稅所得 - 不計入所得課稅之所得)- 免稅額 - 扣除額 = 綜合所得淨額

綜合所得淨額 * 稅率 - 累進差額 = 應納稅額

應納稅額 - 抵稅權利 + 基本稅額與一般所得稅額之差異 - 海外已納稅額扣抵金額 = 應繳(退)稅額

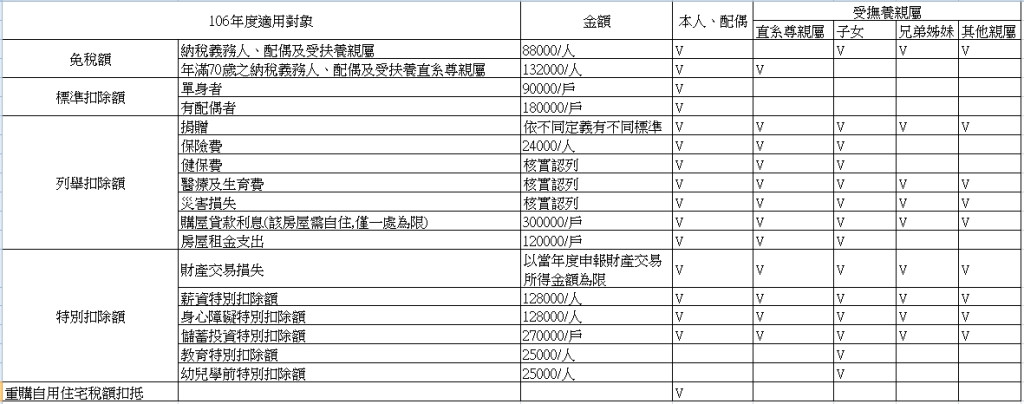

106年免稅額和扣除額一覽表:

註1:標準扣除額與列舉扣除額擇一適用。

註2:有申報儲蓄投資特別扣除額者,其申報扣除之金額,應在購屋借款利息支出中扣除。

註3:購屋貸款利息和房屋租金支出僅能擇一適用。

(吳家揚整理)

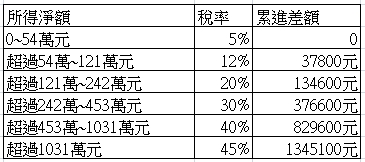

106年稅率級距參考表:

(吳家揚整理)

所得稅法重要相關條文

綜合所得稅總額:第14條。

綜合所得淨額:第17條。

應納稅額:第5條。

免稅所得:第4條、第4-1條、第4-2條、第4-3條、第4-4條、第4-5條和第14-4條。

分離課稅所得:第14-1條、第14-4條和第88條。

不計入所得課稅之所得:依勞工保險條例規定,自願提繳的退休金或年金保險費,合計在每月工資6%以內,不計入提繳年不薪資所得課稅(領取時再納入退職所得課稅)。

應繳(退)稅額:公式複雜,需另闢專文來說明。

所得稅法第14條

所得分為十大類,第一類:營利所得;第二類:執行業務所得;第三類:薪資所得;第四類:利息所得;第五類:租賃所得及權利金所得;第六類:自力耕作、漁、牧、林、礦之所得;第七類:財產交易所得;第八類:競技、競賽及機會中獎之獎金或給與;第九類:退職所得;第十類:其他所得。

我們辛苦結餘的錢,可能用於儲蓄或投資,隔年卻可能還要繼續繳所得稅,沒完沒了。舉例買股票,雖然不用繳證所稅,但除權息的股利所得(營利所得)不管你股票投資是賺錢還是賠錢還是列入所得稅範圍。

一般受薪階級,薪資所得(代號50)不可能節稅,薪資所得要繳的所得稅,每一分錢都逃不掉。高所得者的收入較多元,例如醫師律師會計師或名模,主要收入來源可能是執行業務所得,可扣除必要的成本和費用後再申報所得稅。一般人除了「找人頭」利用免稅額和列舉扣除額外,若能將薪資所得轉換成執行業務所得,也可以節稅。

稅率30%以上的高所得者應善用分離課稅

既然所得稅每年都要來一次,怎麼報比較划算,節稅方法不能不知道,才可以找出對自己最有利的申報金額。尤其是高所得者,不同的課稅代號,繳稅金額差異大。只要你是高所得稅率30%以上者,或甚至只要稅率大於12%以上者,就要充分利用「分離課稅所得」來合法節稅。

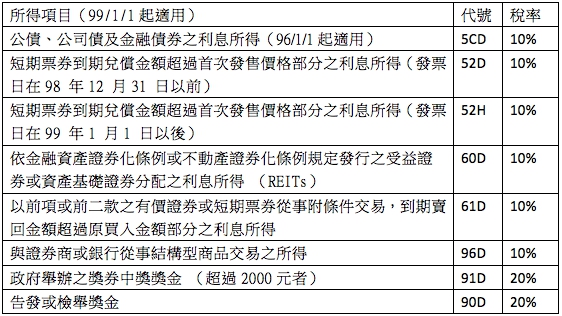

分離課稅所得項目:

(中華民國各類所得扣繳暨免扣繳憑單,個人分離課稅所得及營利事業同類所得專用,格式代號及所得類別。吳家揚整理)

房地合一新制中,也採取分離課稅,所有權完成移轉登記之次日起算30天內申報納稅。因涉及較廣也較複雜,不在本文討論範圍。

另外提醒,檢舉獎金要被檢舉者繳錢後,檢舉者才能拿到錢。所以最高指導原則是被檢舉者要有付款能力,且檢舉者不能冒著生命的危險。據報導有位「檢舉達人」每月檢舉烏賊車高達300件,最高月入7萬元,這是比較可行且增加收入的方法之一,但會背負「爪耙子」的罵名,一般人也不會做。

利用不同所得課稅代號合法節稅

所得稅法中提到的利息種類,第14條第四類利息所得(凡公債、公司債、金融債券、各種短期票券、存款及其他貸出款項利息之所得)和第14-1條(不併計綜合所得總額的利息所得),雖然都叫利息所得,但課稅方式完全不同。

比較特別的是:依據「郵政儲金法第16條」規定,存簿儲金之利息,應免一切稅捐,這裡是指郵局舉辦各種存款除存簿儲金之利息。其他存款利息所得仍應依照所得稅法規定扣繳應納稅款,例如將錢存入銀行。銀行利息所得每年每戶有27萬元的儲蓄投資特別扣除額,當利息收入大於27萬元時,還是要繳所得稅。還有,如表列中的分離課稅所得中的利息所得,只要繳10%的稅且不併計綜合所得總額中。

因為所得性質的差異,導致完全不同的稅賦負擔,這也是高所得者要注意的。同一個薪資來源,之後卻被扒好幾層皮。第一年被課完所得稅後,來年應該將辛苦的積蓄結餘,放在「低率稅」的地方才行。所得稅率越高者,節稅效果也越明顯。善用「分離課稅」,經年累月,財富累積效果將很可觀。

專欄屬作者個人意見,文責歸屬作者,本報提供意見交流平台,不代表本報立場。